E-Auto, Dienstrad, Jobticket: Viele Firmen bieten ihren Arbeitnehmern steuerfreie Extras, wenn sie bei der Mobilität auf Nachhaltigkeit achten.

Text: Eva Neuthinger

Die Sparkasse zu Lübeck erhielt im vergangenen Jahr diverse Auszeichnungen als attraktiver Arbeitgeber. „Unsere Mitarbeiterinnen und Mitarbeiter liegen uns sehr am Herzen. Daher bieten wir als Arbeitgeberin ein Wertschätze-Paket – und darauf sind wir stolz“, erklärt Cedrik Krampitz von der Personalabteilung der Sparkasse. Zum Beispiel können die Mitarbeiter vom Arbeitgeber ein E-Bike bekommen. „Das ist eine zusätzliche Leistung, die wir als Benefit zum Gehalt anbieten. Wir haben sehr viele Beschäftigte, die sich darüber freuen und ein Leasingrad haben“, so Krampitz.

Der Clou: Es handelt sich um ein abgabenfreies Extra. Die jeweiligen Mitarbeiter tragen ihre Leasingrate für ihr persönliches Fahrrad zwar selbst, profitieren dabei aber von einem Zuschuss ihres Arbeitgebers. Die Sparkasse zu Lübeck unterstützt auch jene im Team, die mit öffentlichen Verkehrsmitteln zur Arbeit kommen oder die überhaupt mit Bus und Bahn mobil sein wollen. „Wer will, kann mit einem geringen eigenen Zuschuss ein Deutschlandticket von uns bekommen“, betont Krampitz.

Interesse steigt bei Arbeitgebern und Personal

Wie das Team der Sparkasse zu Lübeck erhalten zahlreiche Erwerbstätige von ihrem Arbeitgeber Unterstützung, wenn sie sich für den Klimaschutz engagieren und bei der Mobilität auf ihren CO2-Fußabdruck achten. Laut Angaben des Anbieters Jobrad, der mit den Sparkassen kooperiert, nimmt zum Beispiel das Interesse am Dienstrad vonseiten der Arbeitnehmer und der Firmen stetig zu.

Das merken auch die Händler. „80 Prozent der bei uns erworbenen Räder sind inzwischen E-Bikes – nicht zuletzt wegen des Dienstrad-Leasings“, sagt Radhändler Ingo Mosisch aus Grevenbroich bei Neuss. „Das ist für uns ein sehr wichtiger Geschäftszweig geworden.“

Auch das Deutschlandticket ist ziemlich beliebt. Früher konnten in der Regel nur Angestellte von großen Unternehmen ein Jobticket vom regionalen Verkehrsverbund bekommen. Inzwischen haben zahlreiche mittelständische Firmen das neue Deutschlandticket im Programm, mit dem man im Linien- und Personennahverkehr sowie auf ausgewählten Strecken mit dem ICE durch ganz Deutschland reisen kann.

Vorteile von solchen Benefits haben beide Seiten, denn wenn die Vorgaben des Finanzamts eingehalten werden, fallen im besten Fall weder Sozialabgaben noch Steuern an oder zumindest nicht in voller Höhe. Das macht nachhaltige Mobilität richtig interessant. Arbeitnehmer haben gute Argumente in der Hand, um ihre Chefs für ein solches Angebot zu gewinnen. Die Palette der Möglichkeiten ist breit, teilweise sind die Regeln nur etwas kompliziert.

Unterwegs mit dem Jobticket

Zum Beispiel die Details zum Jobticket: Viele Verkehrsbetriebe gewähren Firmen Rabatte – auch kleineren Betrieben als Mitglieder einer Kammer. Das kommt den Nutzern zugute, weil sie für die zusätzliche Leistung relativ wenig bezahlen müssen. Für die Mitarbeiter sind die Fahrkarten ohnehin attraktiv, weil sie Steuervorteile haben.

Das Jobticket darf zusätzlich zum Arbeitslohn gewährt werden

Der Chef darf eine Karte austeilen oder nur einen Zuschuss dafür gewähren. Ganz wichtig: Damit keine Abgaben anfallen, muss das Jobticket zusätzlich zum Arbeitslohn gewährt werden. Nachteil: Ein Jobticket wird bei der persönlichen Einkommensteuererklärung auf die Entfernungspauschale angerechnet. „Wem keine Kosten für die Wegstrecke zur Arbeit entstehen, soll auch keine Steuerersparnis haben“, so Roland Stoerring, Steuerberater der Kanzlei Wessler & Söhngen im westfälischen Schwelm.

Falls der Chef das Jobticket nicht bezahlen will, können Arbeitnehmer fragen, ob sie einen Teil ihres Gehalts dafür umwandeln dürfen. Mit etwas Verhandlungsgeschick sind manche Unternehmen bereit, das Ticket pauschal für den Mitarbeiter zu versteuern. Die Entfernungspauschale bleibt dann voll erhalten.

Quer durch Deutschland

Ähnlich sehen die Regeln beim Deutschlandticket aus. Die Firma darf das 49-Euro-Ticket komplett übernehmen oder einen Zuschuss von mindestens 25 Prozent geben. Man benötigt bei der Buchung einen Firmencode, der Betrieb muss einen Rahmenvertrag abgeschlossen haben. Egal, ob Zuschuss oder komplette Übernahme: Die Leistung bleibt im Regelfall steuerfrei.

Beim Zuschuss gewährt die Bahn dann noch einen Rabatt von 5 Prozent auf das Ticket. Es kostet den Arbeitnehmer also unterm Strich nur 34,30 Euro im Monat. Wichtig ist wieder, dass die Leistung zusätzlich zum regulären Gehalt fließt. Kleiner Wermutstropfen: Die Entfernungspauschale reduziert sich in der persönlichen Einkommensteuererklärung, und zwar in Höhe der steuerfrei gezahlten Zuschüsse vom Arbeitgeber. Positiv: Den Fiskus interessiert es nicht, wie oft man überhaupt mit dem Ticket zum Job fährt. Jeder darf mit dem Deutschlandticket quer durch Deutschland tingeln, auch am Wochenende oder im Urlaub.

Freie Fahrt mit dem Dienstrad

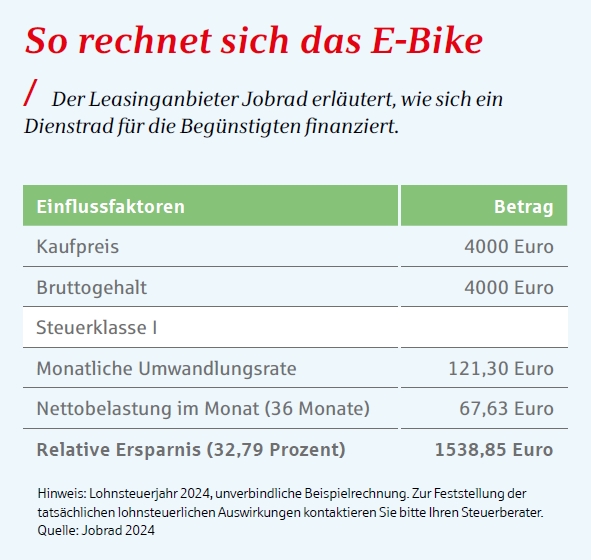

Genauso gleichgültig ist es dem Finanzamt, wenn man mit dem Jobrad in der Freizeit Touren dreht. Aber dafür muss der Arbeitgeber das Zweirad als Extra zum Lohn überlassen. Die Firma least das Fahrrad oder das Pedelec mit einer Motorunterstützung von bis zu 25 Kilometern pro Stunde und zahlt die Raten. Alternativ wandeln Arbeitnehmer Teile ihres Gehalts um und finanzieren damit das geleaste Vehikel aus ihrem Brutto (siehe Beispielrechnung).

Wie viel man selbst investiert, hängt von der Höhe der Leasingrate und den Beiträgen für den Versicherungsschutz ab. Die private Nutzung ist für das Finanzamt ein geldwerter Vorteil. Sie ist also wie beim klassischen Firmenwagen steuerpflichtig, allerdings zu deutlich besseren Konditionen: Nur 1 Prozent von einem Viertel des Bruttolistenpreises unterliegt dem Zugriff des Fiskus.

Wie viel man selbst investiert, hängt von der Höhe der Leasingrate und den Beiträgen für den Versicherungsschutz ab. Die private Nutzung ist für das Finanzamt ein geldwerter Vorteil. Sie ist also wie beim klassischen Firmenwagen steuerpflichtig, allerdings zu deutlich besseren Konditionen: Nur 1 Prozent von einem Viertel des Bruttolistenpreises unterliegt dem Zugriff des Fiskus.

Steuervorteil beim E-Auto

Nun kann oder will nicht jeder mit dem Fahrrad zur Arbeit pendeln, sondern lieber mit dem E-Auto. Im besten Fall bekommen Mitarbeiter vom Arbeitgeber das Angebot, für sie ein solches klimafreundliches Fahrzeug zu leasen. „Wie bei jedem Dienstwagen ist die private Nutzung dann steuerpflichtig“, so Stoerring. Und wie beim Dienstrad können Arbeitnehmer pauschal den monatlichen geldwerten Vorteil in Höhe von 0,25 Prozent des Bruttolistenpreises zum Zeitpunkt der Erstzulassung versteuern.

„Wie bei jedem Dienstwagen ist auch die private Nutzung von E-Autos steuerpflichtig“

„Allerdings darf das Fahrzeug nach Herstellerangaben nur maximal 70.000 Euro kosten, soweit es in diesem Jahr neu angeschafft wurde“, warnt Stoerring. Bisher lag die Grenze bei 60.000 Euro. Sie schnellte mit dem Ende März beschlossenen Wachstumschancengesetz in die Höhe. Wichtig: Wer sich einen sehr teuren elektrischen Luxuswagen leisten will, muss 0,5 Prozent vom Bruttolistenpreis pauschal versteuern.

Ladestation vom Chef

Alles schön und gut, nur wer fährt schon einen Firmenwagen? Die meisten Arbeitnehmer müssen selbst investieren, wenn sie mit dem E-Auto unterwegs sein wollen. Allerdings können sie sich gegebenenfalls ein nützliches Bonbon vom Chef sichern: eine Ladestation – denn die kostet oft viel Geld. Da kommt es zupass, wenn man vom Arbeitgeber einen Zuschuss für eine eigene Wallbox kassieren kann. Am besten verhandelt man, dass die Leistung statt einer Gehaltserhöhung zusätzlich zum Lohn fließt. Dann ist eine Pauschalversteuerung mit 25 Prozent möglich. Sozialabgaben fallen für beide Seiten nicht an, so rechnet sich das dann auch für die Firma.

Noch ein Clou zum Schluss: Man kann von der Firma einen Fahrtkostenzuschuss für die Wegstrecke von zu Hause in den Betrieb mit dem eigenen Auto aushandeln. Leider ist das zwar eine steuer- wie sozialversicherungspflichtige Leistung, aber die Firma darf die Zuwendung pauschal mit nur 15 Prozent versteuern. Damit entfallen wieder die Sozialabgaben für beide Beteiligten. Nur darf der Fahrtkostenzuschuss nicht höher ausfallen als die abziehbare Entfernungspauschale.

Und diese Zuwendung kann sogar dann gewährt werden, wenn man sich ein Elektroauto angeschafft hat und keinen Sprit verbraucht. Steuer- und sozialversicherungsfrei dürfen Klimaschützer ihren Wagen auch an einer betrieblichen Vorrichtung aufladen. Allerdings funktioniert das so nur, wenn man den Strom zusätzlich zum Lohn abzapfen darf.

„Vorteil doppelt nutzen“

Steuerberater Roland Stoerring von der Kanzlei Wessler & Söhngen gibt Tipps, wie Sie Mobilitätsvorteile optimal nutzen können.

Mein Lübecker: Dienstradleasing ist für Arbeitnehmer und Arbeitgeber aufgrund der Steuervorteile sinnvoll. Wie sieht das in der Praxis aus?

Stoerring: Pedelecs kosten oft 4000 Euro oder mehr. Da kommen schnell hohe Investitionssummen zusammen. Deshalb wollen viele Firmen, dass die Mitarbeiter ihren Lohn umwandeln. Vor allem, weil es möglich ist, mehrere Fahrräder über den Arbeitgeber zu leasen und die Vorteile damit doppelt zu nutzen. Das Finanzamt hat nichts dagegen, wenn die Familie mit den geleasten Rädern am Wochenende eine Tour macht.

ML: Können Angehörige über den Betrieb auch ein Deutschlandticket bekommen?

Stoerring: Ein Deutschlandticket ist personalisiert, es dürfen nur Kinder bis zum sechsten Lebensjahr mitfahren. Ehepartner oder Ehepartnerin brauchen ihr eigenes Abo. Man muss auch unterscheiden: Nur das Deutschlandticket Job ist rabattiert. Der Arbeitgeber muss einen Rahmenvertrag mit der Bahn abgeschlossen haben. Macht er das nicht, bekommen Mitarbeitende das Ticket nur zum Normalpreis. Es wird dann teurer, aber mit Zuschuss der Firma kann es trotzdem attraktiv sein.

ML: Mit welchen Argumenten lassen sich Arbeitgeber überzeugen?

Stoerring: Wenn die Leistungen zusätzlich zum Lohn gewährt werden, handelt es sich faktisch um eine Gehaltserhöhung. Aber Mitarbeiter können sagen, dass auch der Arbeitgeber Vorteile bei der Sozialversicherung haben kann, er spart Lohnnebenkosten. Wer zum Beispiel ein Dienstrad haben will, sollte aber bedenken: Für die Firmen macht es keinen Unterschied, ob sie die Leasingraten steuerlich geltend machen oder alternativ ein höheres Gehalt. Die steuerliche Abzugsfähigkeit der Kosten kann also kein Argument sein. Einige Arbeitgeber reagieren negativ auf so einen Vorschlag.

Fotos: Fotos Adobe Stock, Roland Stoerring