Durchhaltevermögen, mindestens 25 Euro monatlich und ein international breit gestreuter Aktien-ETF: Mehr benötigt man meistens nicht, um bequem auf längere Sicht ein kleines Vermögen aufzubauen. Wie Sie dabei vorgehen.

Text: Johanne Gottfried

Starke Nerven brauchten Anlegerinnen und Anleger bisher im Jahr 2022. Der russische Angriffskrieg auf die Ukraine, die Störungen der internationalen Lieferketten und die sprunghaft gestiegene Teuerung sorgten für harte Zeiten und Kursverluste an vielen Börsen. Doch Anlegerinnen und Anleger, die langfristig Vermögen aufbauen möchten, sollten sich von diesen Entwicklungen nicht einschüchtern lassen, sondern kühlen Kopf bewahren, denn wer mit (Spar-)Plan vorgeht, kann dennoch langfristig ein kleines Vermögen schaffen.

„Aktienanlage ist ein Marathon, kein Sprint. Je länger der Anlagezeitraum, desto größer die Möglichkeit attraktiver Renditen“, sagt Christine Bortenlänger, geschäftsführende Vorständin des Deutschen Aktieninstituts. „Durchhaltevermögen und Streuen des Anlagekapitals sind für alle eine erfolgreiche Strategie an der Börse.“ Wer langfristig Vermögen aufbauen möchte, sollte den Hinweis ernst nehmen.

Auch bei fallenden Kursen sparen

„Die besten Ergebnisse erzielen Anlegende, wenn sie Sparpläne auch in Zeiten fallender Kurse weiter kontinuierlich besparen“, sagt auch Frank Kalter, Leiter Vertriebs-, Produktmanagement und Marketing bei der Deka, dem Wertpapierhaus der Sparkassen. Deshalb gelte es in der aktuellen Marktphase, die Ruhe zu bewahren. Kalter: „Wem es finanziell möglich ist, sollte seinen Sparplan weiterlaufen lassen und die Sparrate eventuell erhöhen.“ Wie bei jeder Geldanlage gilt dabei auch bei Investmentsparplänen: Die Anlage muss sich an den Wünschen und der Risikoeinstellung der Anlegenden orientieren. Hierbei kann die Sparkassenberaterin oder der Sparkassenberater ein guter Ansprechpartner sein.

„Die besten Ergebnisse erzielen Anlegende, wenn sie Sparpläne auch in Zeiten fallender Kurse weiter kontinuierlich besparen“, sagt auch Frank Kalter, Leiter Vertriebs-, Produktmanagement und Marketing bei der Deka, dem Wertpapierhaus der Sparkassen. Deshalb gelte es in der aktuellen Marktphase, die Ruhe zu bewahren. Kalter: „Wem es finanziell möglich ist, sollte seinen Sparplan weiterlaufen lassen und die Sparrate eventuell erhöhen.“ Wie bei jeder Geldanlage gilt dabei auch bei Investmentsparplänen: Die Anlage muss sich an den Wünschen und der Risikoeinstellung der Anlegenden orientieren. Hierbei kann die Sparkassenberaterin oder der Sparkassenberater ein guter Ansprechpartner sein.

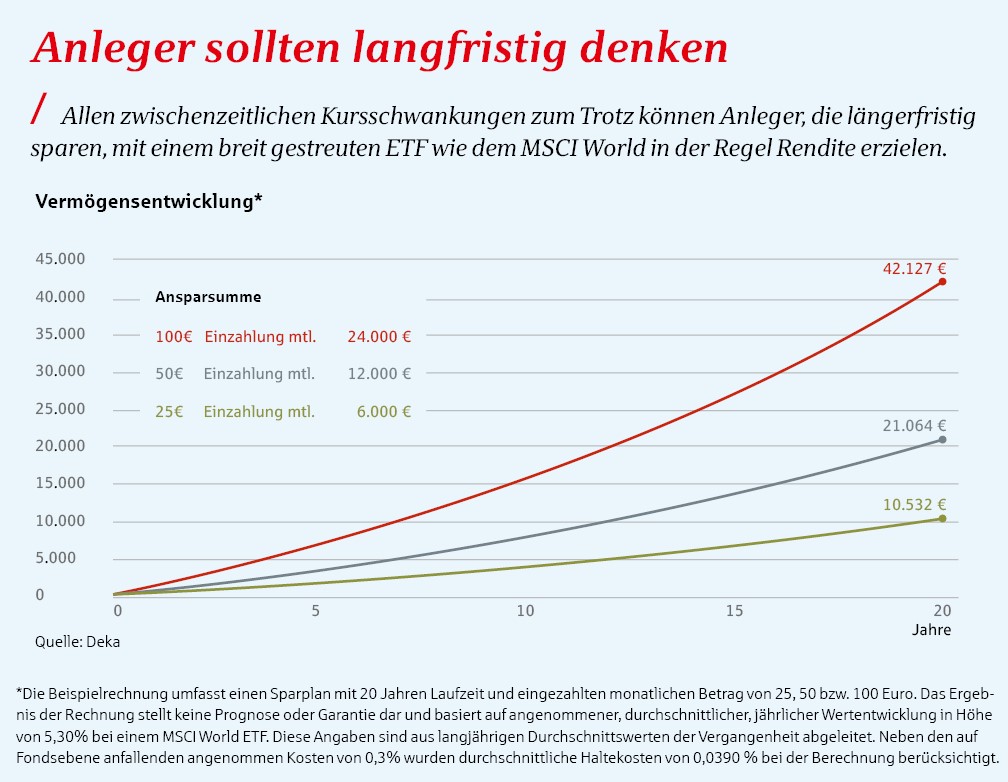

Dass sich es lohnt, durchzuhalten, auch wenn die Börsen wie im Jahr 2022 Verluste des eingesetzten Kapitals mit sich bringen, zeigt ein Blick auf die langfristigen Zahlen. Angenommen, Sie hätten in den letzten 25 Jahren Monat für Monat 100 Euro in einem internationalen Aktienfonds investiert. Dann hätten Sie über die Jahre 30 000 Euro eingezahlt. Allen Börsenschwankungen zum Trotz hätten Sie Ihr eingesetztes Kapital deutlich gesteigert (siehe Grafik).

Dabei gab es in diesem Zeitraum genügend schwere Krisen. Wir erinnern uns an den Dotcom-Crash 2001, die Finanzmarkt- und Staatsschuldenkrise ab 2008 oder den Corona-Crash 2020. Anleger sollten allerdings trotzdem beachten: Die Anlage in Wertpapieren unterliegt grundsätzlich verschiedenen Risiken, die sich auf Ihre Anlage auch wertmindernd auswirken können.

Die Zahl der Sparpläne nimmt zu

Immer mehr Sparkassenkunden entdecken die Vorzüge von Sparplänen für sich. Die Zahl der Sparpläne bei der Deka ist in den letzten fünf Jahren um mehr als 70 Prozent gestiegen. „Die Zahlen zeigen: Das Wertpapiersparen ist in der Mitte der Gesellschaft angekommen. Das ist gut, denn das ist der beste Inflationsschutz für die Ersparnisse der Menschen“, sagt Deka-Experte Kalter.

Privatanleger, die mit dem langfristigen Vermögensaufbau starten, können den Sparmarathon mit einem international breit gestreuten, aktiv gemanagten Aktienfonds oder – besonders kostengünstig – mit einem international breit gestreuten Aktien-ETF angehen. Mehr braucht es nicht. „Suchen Sie nicht die Nadel im Heuhaufen, kaufen Sie gleich den ganzen Heuhaufen“: Dieses Bonmot von John Bogle, der als Erfinder von Indexfonds für Privatanleger gilt, beschreibt kurz und prägnant das Prinzip von Exchange Traded Funds (ETF) – oder auf Deutsch: börsengehandelten Indexfonds.

Der ETF folgt stur einem Aktienindex

In der Regel orientiert sich ein ETF an einem bestimmten Börsenindex, den er stur abbildet. Wenn der Index zulegt, gewinnt auch der ETF in gleichem Maße an Wert; umgekehrt gilt das analog. Mit Aktien-ETFs kaufen Anlegerinnen und Anleger also Anteile an vielen verschiedenen Unternehmen, die in einem Börsenindex enthalten sind. Es wird dabei bewusst darauf verzichtet, vermeintliche Gewinneraktien zu kaufen, um besser abzuschneiden als der breite Markt. Diese Zurückhaltung ist ein Vorteil, denn dauerhaft gelingt es nur wenigen Managern aktiv gemanagter Fonds, besser zu sein als der jeweilige Vergleichsindex. Mit einem ETF hingegen schneiden Anlegende immer so gut oder schlecht ab wie der Index, den der ETF abbildet.

Daher kommt der Auswahl des passenden Indexes eine besondere Bedeutung zu. Für den langfristigen Vermögensaufbau gibt es international breit gestreute Aktien-ETFs. Zum Beispiel auf den bekannten Weltaktienindex MSCI World, der auf mehr als 1500 Unternehmen aus 23 entwickelten Ländern setzt. Wer eine noch breitere Streuung wünscht, wird beim MSCI All Country World fündig, der auch Schwellenländer umfasst. Auch für Anlegerinnen und Anleger, die Wert auf Nachhaltigkeit bei der Geldanlage legen, gibt es Alternativen wie den MSCI World SRI.

Doch wie setzt man seine Sparvorsätze nun am besten um? Es gilt: Weniger ist mehr. Meist reicht schon ein einziger ETF-Sparplan auf einen international breit gestreuten Aktienindex aus. Wer dabei auf thesaurierende Fonds setzt, Fonds also, die ihre Erträge nicht ausschütten, sondern sofort wieder in neuen ETF-Anteilen anlegen, kann zusätzlich den Zinseszinseffekt nutzen. Wenn man also den passenden ETF oder aktiv gemanagten Fonds gefunden hat, braucht man nur noch ein Wertpapierdepot seiner Sparkasse – und schon kann es losgehen.

Anlegen ab 25 Euro im Monat

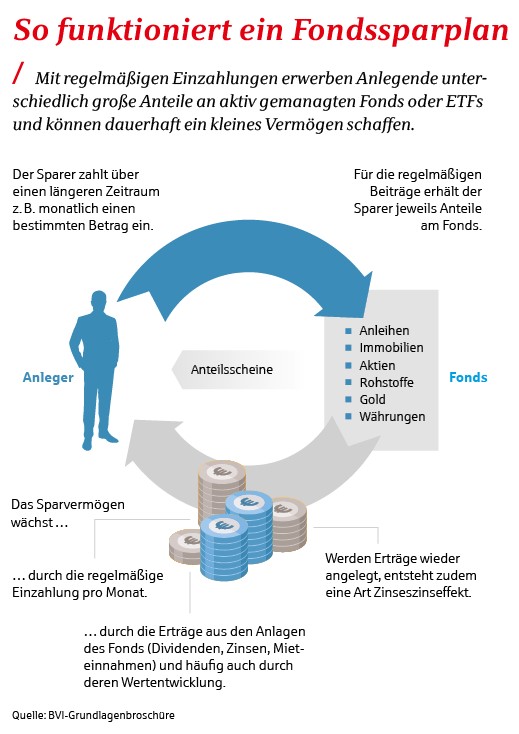

Anleger können in aller Regel ab einer Sparrate von 25 Euro pro Monat mit Fonds sparen. Für die regelmäßigen Beiträge erhält der Sparer jeweils unterschiedlich viele Anteile am gewünschten aktiv gemanagten Fonds oder ETF. Mal sind das mehr, mal weniger, je nachdem, wie sich die Kurse gerade entwickeln. Wenn sie sich langfristig nach oben bewegen, können Anleger unter Umständen am Durchschnittskosteneffekt (Cost-Average-Effekt) partizipieren. Dieser Effekt entsteht bei der Anlage gleichbleibender Beträge. Bei hohen Anteilspreisen werden automatisch weniger Anteile gekauft, bei niedrigen Anteilspreisen mehr. Anleger sollten sich aber klarmachen, dass man nur im Nachhinein wissen kann, ob sich der Effekt bemerkbar gemacht hat.

Viel wichtiger ist für Anleger, dass es keine bessere Alternative als Sparpläne gibt, sich selbst zu disziplinieren und Monat für Monat Geld zurückzulegen, um Vermögen zu bilden. Dann braucht man „nur“ noch gute Nerven, um sich von schlechten Nachrichten nicht entmutigen zu lassen und seinem Anlageziel treu zu bleiben.

Titelfoto: Adobe Stock